삼성전자와 SK하이닉스가 파운드리 투자 확대 계획을 밝혔다. 삼성전자는 3년간 171조원을 투자해 TSMC와 파운드리 시장 점유율 격차를 좁히겠다는 방침이다. 반면 SK하이닉스는 경쟁이 수월한 8인치 웨이퍼 기반 파운드리 부문을 강화해 새로운 수익원으로 만들겠다는 심산이다.

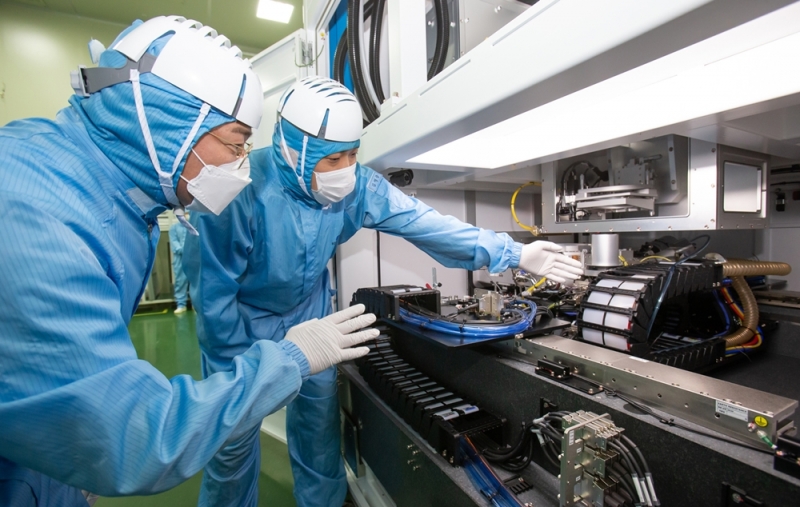

삼성전자는 지난 13일 비메모리 부문에 3년 간 171조원을 투자해 파운드리 공정 연구개발과 생산라인 걸설에 박차를 가하겠다고 전했다. 2019년 공개한 투자 계획과 비교하면 38조원 늘어난 금액이다. 파운드리는 업체가 발주한 물건(칩) 설계를 받은 뒤 생산해 주는 사업이다. 이 부문을 강조하며 3년 간 171조원을 투자하겠다고 밝힌 셈이다.

특정 부문에만 3년 간 171조원 투자하는 건 삼성전자에게도 쉽지 않은 결정이다. 지난해 삼성전자 투자 비용을 고려하면 막대한 금액이다. 삼성전자 사업보고서에 따르면 지난해 삼성전자의 투자활동 현금흐름은 마이너스(-) 54조원이다. 투자활동 현금흐름은 기업의 투자활동에서 발생하는 현금흐름이다. 투자활동이 왕성할수록 현금흐름은 마이너스로 나타난다.

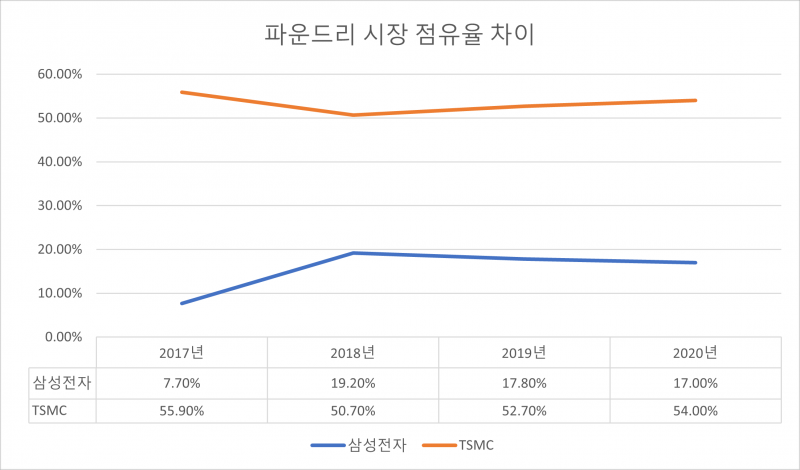

삼성전자의 대규모 투자 이유는 간단하다. 파운드리 시장 1위 업체 TSMC를 따라잡기 위해서다. 반도체는 메모리 부문과 비메모리(파운드리, 시스템반도체) 부문으로 나뉜다. 메모리 부문은 DRAM(D램)과 낸드플래시로 구분된다. 삼성전자는 메모리 부문에서 1등이다. 시장조사업체 트렌드포스에 따르면 삼성전자의 1분기 D램 시장 점유율은 42%에 달한다. 2위 SK하이닉스와의 격차는 13%포인트다. 낸드플래시 시장 점유율도 33%로 1위다. 점유율은 이전보다 떨어졌지만 여전히 압도적인 위치다.

하지만 파운드리 부문으로 자리를 옮기면 삼성전자는 한없이 작아진다. TSMC가 격차를 벌리고 있기 때문이다. 트렌드포스에 따르면 올해 1분기 TSMC의 파운드리 시장 점유율은 56%다. 지난해 동기보다 8%포인트 늘어난 수치다. 반면 삼성전자 파운드리 점유율은 18%다. 전년 같은 기간보다 1%포인트 떨어졌다.

수익원 다각화하는 SK하이닉스

SK하이닉스는 지난 13일 파운드리 생산능력을 2배로 확대하는 방안을 검토한다고 밝혔다. 이를 위해 설비 증설 혹은 M&A 등 다양한 방안을 논의 중이라고 설명했다. 파운드리 투자를 확대하겠다는 것이다.

SK하이닉스는 파운드리 시장 경쟁에서 자유로운 상태다. SK하이닉스의 주력 제품은 구(舊)공정 8인치(200mm) 웨이퍼다. 웨이퍼는 반도체를 만들 때 필요한 얇은 원판을 의미한다. 8인치는 원판의 직경을 뜻한다. 반면 파운드리 시장을 이끄는 삼성전자, TSMC 등 대부분 업체의 주력 제품은 12인치(300mm) 웨이퍼다. 이들은 SK하이닉스의 경쟁 대상이 아니다.

1990년대 처음 등장한 8인치 웨이퍼는 2007년 12인치 웨이퍼 등장으로 퇴출 기로에 놓였다. 생산성이 낮고 원가경쟁력도 뒤처졌기 떄문이다. 결국 2008년부터 기업들은 8인치 웨이퍼 생산 라인 정리 수순에 돌입했다.

하지만 최근 8인치 웨이퍼가 다시 주목받고 있다. ‘다품종 소량생산’이 핵심인 시스템반도체 시장이 커졌기 때문이다. 스마트폰 카메라 모듈엔 이미지센서, 지문인식 센서 등 각종 센서가 들어간다. 센서 종류는 다양하지만 많은 칩은 필요 없다. 이 때문에 모듈 센서 생산엔 8인치 웨이퍼가 적합하다.

시장 수요도 꾸준하다. 국제반도체장비재료협회(SEMI)는 8인치 웨이퍼 월 생산량을 2022년 650만장으로 예상했다. 이는 2019년보다 17% 증가한 수치다.

다만 우려되는 부분은 남아있다. 장비를 대량 확보하기 위해선 M&A가 필요하다. 하지만 8인치 웨이퍼 생산업체 대부분이 모습을 감춰 마땅한 매물을 찾기 힘들다는 점이다. 업계 관계자들은 SK하이닉스가 그간 파운드리 투자를 언급하면서도 구체적인 계획을 내놓지 못한 이유를 마땅한 매물을 찾지 못했기 때문이라고 분석한다.