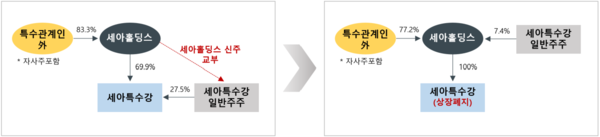

세아홀딩스가 주식 교환을 통해 세아특수강을 100% 자회사로 편입한다. 이번 조치는 복잡한 지배구조를 단순화하고 중복상장 문제를 해소해 경영효율성과 기업가치를 높이기 위한 결정이다.

세아홀딩스와 세아특수강은 30일 각각 이사회를 열고 포괄적 주식 교환 계약 체결안을 의결했다.

현재 세아홀딩스는 세아특수강 지분 69.9%를 보유하고 있으며 자사주를 제외한 잔여 지분 27.5%에 해당하는 신주 31만8048주를 발행해 세아특수강 주주에게 1 : 0.1348985 교환 비율로 지급할 예정이다.

세아특수강은 12월 18일 본건 승인을 위한 주주총회를 개최할 계획이며 교환에 반대하는 주주는 주식매수청구권을 행사할 수 있다. 양사의 주식 교환은 2026년 1월 말이며 세아홀딩스 신주는 2월 중 상장을 목표로 한다. 주식 교환 절차가 마무리되면 세아특수강은 세아홀딩스의 100% 완전 자회사로 상장 폐지된다.

이번 주식 교환 결정에 따라 세아홀딩스는 그간 자회사 중복상장 문제를 해소할 수 있을 전망이다. 세아홀딩스는 자회사 중복상장으로 기업가치가 분산되고 유통주식수가 적어 기업 가치를 온전히 평가받는 데 제약이 컸다. 중복상장 구조를 해소하면 신주 발행으로 유통주식수를 확대해 거래 활성화가 가능해져 주주가치 제고에 기여할 것으로 기대된다.

또한 세아특수강의 완전 자회사 편입으로 그룹 의사결정 구조가 단일화되면서 투명성 및 경영 효율성이 높아지고 전략적 자원 배분과 장기 포트폴리오 수립이 수월해질 것으로 보인다.

세아특수강은 선재, 봉강 및 랙바 등 주력 사업이 경기 둔화와 원가 부담 가중, 경쟁 심화로 어려움을 겪어 왔으나 지배구조 일원화 이후 안정적인 경영환경 속에서 설비·연구개발(R&D) 투자가 확대되고 신속한 의사결정이 가능해질 전망이다. 이에 따라 핵심사업에 집중하면서 지속 성장 기반을 도모할 수 있게 됐고 상장회사로서의 각종 규제 및 중복 관리 비용 부담도 해소하게 됐다.

주주 관점에서도 세아홀딩스 지분을 보유하게 되며 그룹 전체의 성장성과 중장기 기업가치 제고 정책에 기반한 수익 창출 효과를 공유할 수 있다.

세아홀딩스 관계자는 “이번 주식교환은 기업 저평가 주요 원인이었던 중복상장 문제를 해소하고 주주환원정책 강화를 통해 주주가치 제고에 기여할 것”이라며 “세아특수강 완전 자회사화를 통해 경영 효율성과 투명성을 높이고 양사의 기업가치를 함께 제고해 나갈 방침”이라고 밝혔다.

한편 세아홀딩스는 공시를 통해 기업가치 제고 계획 이행 현황도 공개했다. 세아홀딩스는 △철강 본업 경쟁력 강화 및 신성장 동력 확보 △배당 성향 및 차등배당 유지, 최대 500억 원 규모의 자사주 매입·소각 등 주주환원책 강화 △중복상장 해소 및 유통 주식 수 확대 등을 통해 주주가치 제고를 지속 추진하겠다는 방침이다